美丽话题之国货:个人护理品牌崛起哪些新星?

美博会实现全产业链覆盖,居室保洁13825404095新趋势需要关注。2021 年 3 月中国国际 美博会在广州举办,以“互联网,科创力,可持续”三大主题,实现 了涵盖日化线、供应链、专业线、新渠道及康复业的全产业链覆盖。 今年的展会不仅设立了护肤、彩妆、头发及身体护理、洗护产品等传 统个人护理品类,更开拓了医疗健康、轻奢等新主题。美博会反映了 个护行业五大新趋势:

(1)疫情影响下,修复和抗敏成为主流需求, 敷尔佳定位修复肌肤自身屏障的功效,顺应主流美容趋势。

(2)年轻 一代消费者形成体验型消费趋势,伊斯佳以防脱洗护和香氛洗护为卖 点。

(3)“洁净护肤,自然养肤”概念大行其道,诺斯贝尔推出有机 护肤产品。

(4)美容仪器设备、美胸纤体抗衰等身体护理,祛斑祛痘 美白等脸部护理等产品火热,医美市场不容小觑。

(5)参展的渠道商 从曾经的传统线下销售转型到如今涉足电商、微商、美容院线等多渠 道运营模式。

产业纵览:中国个护市场规模突破 4,500 亿元,差异化体验为王道。从产品类型划分,中国个人护理市场可细分为护肤(份额 52.4%)、头 发及身体护理(份额 16.8%)、彩妆(份额 12%)个人清洁护理(份额 7.5%)和其他(份额 11.3%)。

护肤:2016 年到 2019 年,护肤品消费占 个人护理消费比例从 50.6%增至 52.4%,市场增长率从 6.6%升至 13.3%并预计在 2023 年达到 14.7%。护肤消费者需求圈层化明显, 成分与功效、性价比和品牌保障是消费者关注的三大因素,推动 了护肤品品类多元化、精细化的发展趋势。目前国货护肤品牌绝 大多数分布在中高端、大众化和极致性价比梯度,部分品牌开始 进军“抗衰”高端市场。男性颜值经济觉醒,未来市场大有可期。

彩妆:自 2019 年起以完美日记、毛戈 平、花西子等为代表的新兴国产品牌表现良好,2017 年、2018 年、 2019 年国产品牌在天猫平台彩妆 GMV 占比分别为 63%、62%、 61%,远超海外彩妆品牌。国产彩妆龙头企业借助更早进入线上 渠道的优势,享受个护渗透率在低线城市提升过程中的红利。营 销方向上,线上线下形成闭环,电商平台、社交媒体投放为刚需, 线下门店广告应精准引流定向投放。

头发及身体护理:可支配收入提高使国民消费升级,社交媒体的 频繁市场教育及日韩流行文化的输入推动了“颜值经济”的兴起, 个护消费者追逐从头到脚的精致细节。电子商务的普及催生“宅经济”,带动新型消费模式加快发展,艾媒咨询数据显示,中国网 民网购的商品类别中,洗护用品的购买比例最高达到了 40.8%。 中高端市场个护消费者需求旺盛,头发护理产品集中在防脱生发 和香氛洗护两个方向,身体护理消费者更关注颈部去皱和手足保 湿去角质的功效性性产品。国产新锐品牌如阿道夫,利用卫视综 艺冠名,宣传产品功能效果,借助流量红利,扩大品牌影响力。

个人清洁护理:受疫情影响,消毒除菌深入人心,据弗若斯特沙 利文统计调研数据,2015 年到 2019 年,我国洗手液市场零售总额 持续增长,增长至 27.21 亿元,年均复合增长率为 11%,洗手液 有替代香皂市场的可能。洗手液线上销售渠道是增长主力军,各 线城市市场增长迅速,低线城市潜力最大。驱蚊除虫产品中,花 露水包装升级,并推广提神、抑汗等功效性产品,带动青年消费 者的购物欲,市场消费额有上升空间。

1.个人护理市场消费升级,国产品牌差异化崛起1.1. 美博会实现全产业链覆盖,个人护理市场存在进一步增长空间

疫情后的首届美博会,新趋势,国产品牌表现亮眼。以“互联网,科创力,可持续”三大主 题,实现了涵盖日化线、供应链、专业线、新渠道及康复业的全产业链覆盖。今年的展会不 仅设立了护肤、彩妆、头发及身体护理、洗护产品等传统个人护理品类,更开拓了医疗健康、 轻奢等新主题,多元化引领美业资源融合创新,捕捉市场发展新机遇。

1.2. 国货品牌欲崛起,需跟准个护市场五大趋势 从美博会产品构成和参展渠道商结构分析个护行业五大新趋势:

1) 疫情影响下修复和抗敏成为主流需求,敷尔佳定位修复肌肤自身屏障的功效,顺应主流 美容趋势。

2) 年轻一代消费者形成体验型消费趋势,伊斯佳以防脱洗护和香氛洗护为卖点带动中国洗 护市场进入升级时代。

3) “洁净护肤,自然养肤”概念大行其道,诺斯贝尔推出有机护肤产品。

4) 美容仪器设备、美胸纤体抗衰等身体护理,祛斑祛痘美白等脸部护理等产品热度高,医 美市场不容小觑。

5) 参展的渠道商从曾经的传统线下销售转型到如今涉足电商、微商、美容院线等多渠道运 营模式。

1.2.1. 趋势一:疫情影响下,修复和抗敏成为护肤主流需求

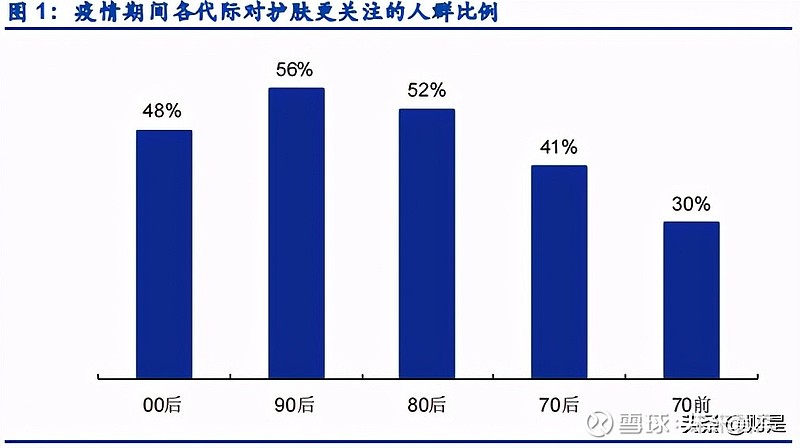

后口罩时代,修复和抗敏成为主流护肤趋势。疫情背景下,五成消费者更注重护肤,居家期 间逐渐树立起健康护肤观念,后口罩时代超六成消费者出现皮肤过敏、爆痘、毛孔粗大等问 题。男性消费者中有 57%在佩戴口罩后出现皮肤问题,女性 消费者这一比例更高达 69%。不同性别在选择“口罩脸”护肤品最关注的因素包括产品安全 性、功效和产品成分,对专业皮肤科医生和专家意见的信任度更高。

1.2.2. 趋势二:体验型消费成趋势,Z 世代愿意为颜值付出高溢价

年轻一代消费者形成体验型消费趋势,高端市场迅速崛起。从 2016 年起,国内高端个人护理市场出现增长,消费升级和颜值经济的流行促使消费者愿意为美支 付高额溢价。国际品牌集中在大众化、中高端、高端以及奢侈品类,经典国货以及新锐国货 品牌,绝大多数分布在品牌金字塔的中高端、大众化、极致性价比梯度。新锐国货品牌表现 亮眼,部分品牌已经开始在中高端市场开疆拓土。

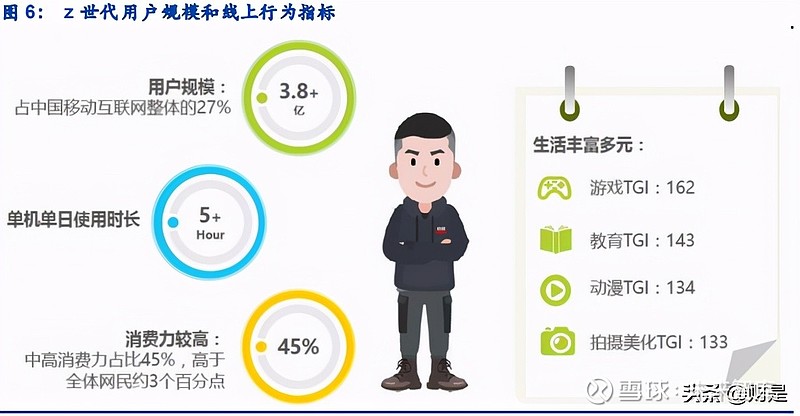

互联网原住民 Z 时代,线上消费能力高。z 世代是指出生于 1995-2009 年的人群,从小被互 联网等高科技环绕,人均可支配收入超 3000 每月并愿为颜值与潮流买单,艾瑞咨询数据表 示美妆护肤产品购买率高达 94%。对于个人护理产品,z世代最看重产品功效和成分安全性, 其次为产品口碑,并愿意为此付出高额溢价。

伊斯佳(838858)推出了主打功效性的头部护理产品和身体护理产品,引导国产精致洗浴文 化。头部护理产品覆盖“沙龙级发质管理专家”系列、草本肽防脱健发系列、香氛洗护系列等,以防脱洗护和为卖点。身体护理产品包括咖啡醒肤身体护理系列、烟酰胺美白护理系列等,还推出了新品魔法系列,逐渐开辟 美容护肤领域的“新赛道”。并推出私人定制项目,为消费者提供专属服务,紧抓 z 世代的 需求。

1.2.3. 趋势三:Clean Beauty 正在进行时,“洁净护肤”概念大行其道。

医研共创的功能性护肤品是国产品牌未来方向。Clean Beauty 主打无添加和天然有机产品, 拒绝有害物质、支持零伤害,以“洁净护肤”概念成为流行趋势。 计,2012 年以来中国皮肤学级产品规模总体呈上升趋势,2019 年 中国皮肤学级产品规模 为 135.5 亿元,2016-2019 年中国皮肤学级护肤品增速 CAGR 为 25.7%,远超护肤品整 体增速 CAGR 12.9%。

成分与功效、性价比和品牌保障是美妆护肤消费者最关注的三大因素,尤其是敏感肌消费者, 六成以上要求天然成分。国内代表品牌 Home Facial Pro 在 2018 年品牌即进入天猫美妆销 售前十名、全年销售规模破十亿;诺斯贝尔作为国内 Clean Beauty 方面技术比较成熟的企 业,很早就建立了相关的技术和加工。

1.2.4. 趋势四:美容仪器、医美脸部和身体护理等产品热度高,个护医美市场不容小觑。

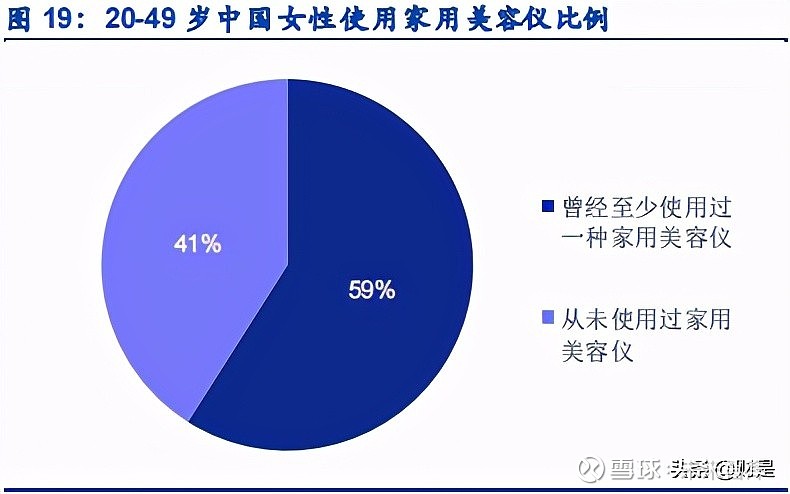

美容仪器设备、美胸纤体抗衰等身体护理,祛斑祛痘美白等脸部护理等个人护理产品需求量 增长,未来增长仍具潜力。Mintel 数据表明,中国 20-49 岁中国女性消费者中有六成表示他 们曾经至少使用过一种家用美容仪,由于兼具轻医美、轻侵入、可携带和操作简单等优势, 家用美容仪的接受度逐步提高,消费规模处于加速增长阶段。

医美护肤品是指生物医学级的原料结合美容专业保养概念而成的专业疗养产品,具有低敏、 安全、高效的特点,是让使用者的皮肤在生理上发生改变的化妆品。随着收入水平提高及医疗美容观念的转变,消费者对医疗美容服务产生巨大需求,相较 于存在风险的医疗手术,低风险的个人护理产品发展前景大。

1.2.5. 趋势五:从传统线下销售扩张到涉足电商、微商、美容院线等多渠道运营模式。

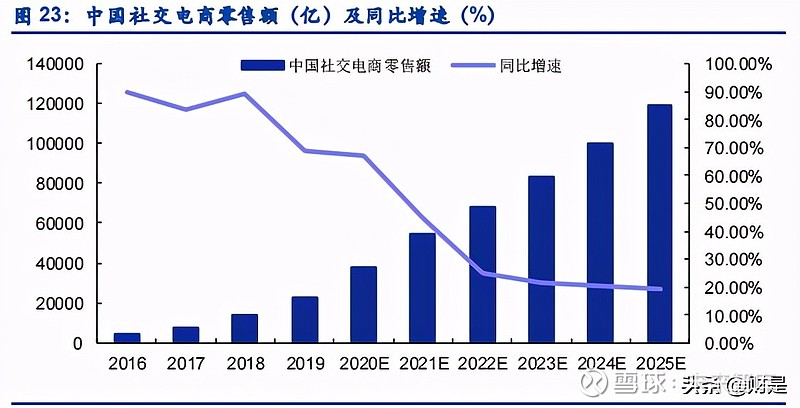

线上重转化、线下重体验的整合营销将为未来方向。疫情催化数字化营销转型步伐,未来广 告营销投放会持续加大线上投入,尤其是电商平台站外渠道。线下渠道未来不会被线上渠道 取代,而是作为消费体验的入口以及品牌宣传的载体,逐渐形成线上加线下的闭环。2020 年初的疫情让电商直播市场迎来全面增长,超头部主播突破圈层迈向偶像化,引导成交消费 量高,叠加明星直通直播间效应,带货效果更好。

品牌营销趋向于内容更丰富、形式更直观的视频网站,以短视频/直播为载体打造差异化的方 案。美妆护肤类受欢迎的视频内容主要有以下几类:创意视频、开箱测评、好物种草、产品 测评、内容植入等,围绕平台 KOL/红人粉丝圈层用户需求特征,精准定位营销方案,营造 品牌声量,打造特色产品。

中国 MCN 产业自 2017 年出现 MCN 机构数量增加,内容产业入局者越来越多,头部 MCN 机构有无忧传媒、门牙视频、如涵控股和古麦嘉禾等。艾媒咨询数据显示,2016、2017、 2018 和 2019 年中国 MCN 行业融资金额分别为 165 亿元、136 亿元、79 亿元和 35 亿元, 金额下降的主要原因是 MCN 机构变现效益显现,变现能力增强,使融资金额和融资机会逐 渐减少。2021 年初淘宝首发虚拟主播天团,体现了商家形象加速虚拟化的趋势。

从一级市场可以看出,短视频 MCN 似乎已成为各路资本追逐的对象。2021 年 1 月称 拥有头部美妆达人骆王宇的短视频 MCN 机构“白兔视频”获近亿元 A+轮融资。2020 年 12 月底,百度投资了短视频 mcn 机构牧云文化,双方已达成首批 4 位头部创作者的独家签约。 而阿里影业旗下很早便开始布局泛娱乐内容营销 MCN 公司淘秀光影,以“短视频+直播”两 大板块为核心,腾讯也早已投资青藤文化、大鹅文化等机构。

2.1. 市场概况:市场规模突破 4500 亿元,中长期发展潜力居高不下

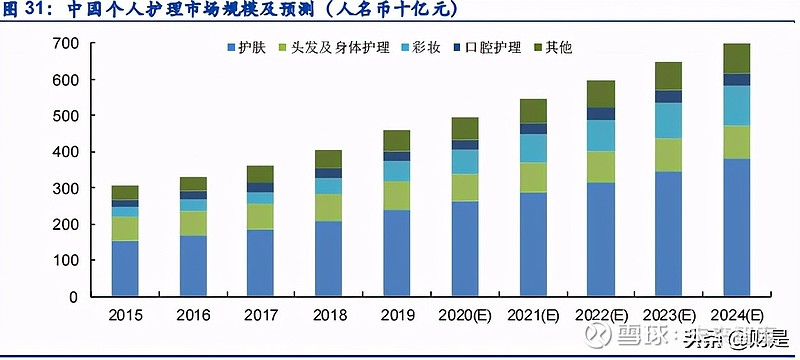

个人护理行业虽在疫情期间受到一定影响,但市场中长期发展潜力高。 2019 年中国个人护理市场规模增长至人民币 4587 亿元,远超 2015 年的 3058 亿元,复合 年增长率 10.7%,并预计增长至 2024 年的 7014 亿元,复合年增长率 8.9%。在新冠肺炎疫 情的严重冲击下,国家统计局数据表明,2020 年化妆品类仍然实现 9.5%的增长。

我国个人护理品消费在全球市场规模中的占比整体呈上升趋势。2011 年起,我国在全球市场 的份额超过日本成为全球第二大化妆品市场。艾媒咨询数据,中国个人护理消费在全球市场 中的占比增加,从 2013 年的 9%上涨至 2019 年的 11.8%,并预测将在 2021 年达到 12.9%。 国产新兴品牌如逸仙电商旗下完美日记、小奥丁,率先抢占国内下沉市场。

2.2. 细分市场现状:个护细分赛道均存在进一步增长空间

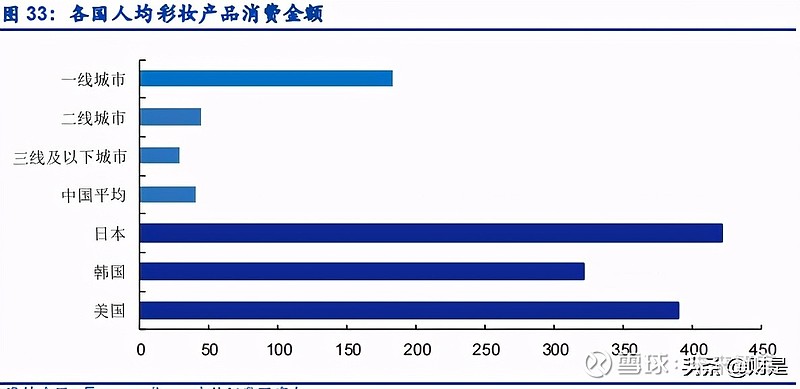

相较于发达国家,我国人均个人护理消费量还有明显差距,上浮空间大。以彩妆市场为例, 中国 2019 年人均彩妆产品消费金额约为 39 元,日本、韩国、美国分别为 421 元、321 元和 390 元。中国彩妆消费者年轻化、低线化特征显著,Euromonitor 数据表明中国的彩妆市场 尤其是二、三线以下城市与欧美市场相比,渗透率仍有提升空间。

2.2.1. “护肤”、“彩妆”产品前景广阔,增长空间大

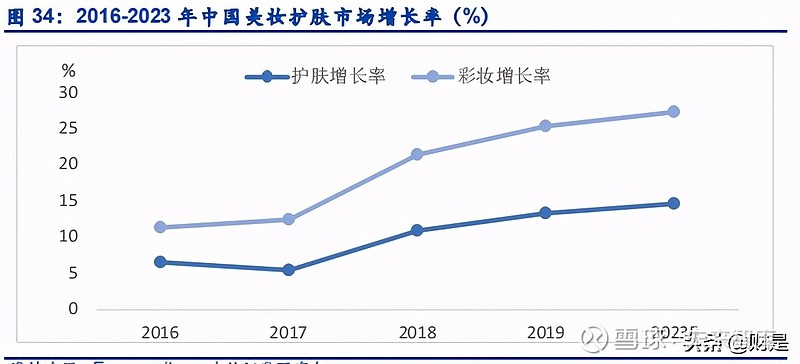

个人护理市场消费中护肤品消费占大半,彩妆市场潜力较大。疫情驱动下出现了 “口罩脸”、 “口罩妆”等热点,还有越来越受关注的护肤成分、宅家也能美容的黑科技等。居家期间培 养的护肤观念在后疫情期间使市场变热,“口罩妆”的兴起带动了眼部美妆产品的销量,“口 罩脸”问题让抗痘、抗过敏的养肤修护面部精华受到普遍欢迎。2016 年到 2019 年,护肤品消费占个人护理消费比例从 50.6%增至 52.4%,增长率从 6.6%升至 13.3%并预计在 2023 年达到 14.7%。彩妆消费占个人护理消费比例从 2016 年的 8.3%涨至2019 年的 12%,增长率从 11.4%增长到 25.3%并预计在 2023 年实现 27.4%。目前国货护 肤品牌绝大多数分布在中高端、大众化梯度,部分品牌开始进军“抗衰”高端市场。

男性颜值经济觉醒,未来市场或可期。艾媒咨询数据显示,2019 年中国男性美容零售规模 达 158.9 亿元。目前男性对于自身颜值提升的意识不断增强,个护消费者需求圈层化明显, 成分与功效、性价比和品牌保障是最关注的三大因素,推动了护肤品及彩妆品类多元化、精 细化的发展趋势。

国产彩妆龙头企业借助更早进入线上渠道的优势,享受个护渗透率在低线城市提升过程中的红利。自 2019 年起,以完美日记、毛戈平、花西子等为代表的 新兴国产品牌表现良好,2017 年、2018 年、2019 年国产品牌在天猫平台彩妆 GMV 占比分 别为 63%、62%、61%,远超海外彩妆品牌。创立于 2016 年的逸仙电商凭借迎合大众彩 妆市场的完美日记、聚焦于年轻女性的小奥汀领导国货彩妆潮流。

2.2.2. 头发及身体护理产业规模不断扩大,中高端产品需求旺盛

“颜值经济”的兴起,个护消费者追逐从头到脚的精致细节。中 国头发和身体护理市场零售额从 2015 年的 662 亿元上升到 2019 年 770 亿元,并将于 2021 年达到 822 亿元。

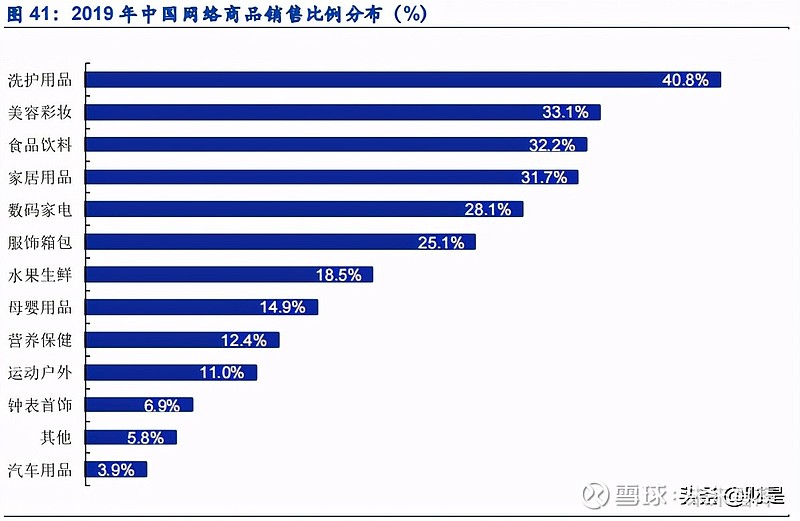

消费者对中高端头发与身体护理产品的需求旺盛。头发护理产品的消费需求主要集中在防脱生发和香氛洗护两个方向,而身体护理消费者更关注颈部去皱和手足保湿去角质的功效性产 品。电子商务的普及催生“宅经济”,带动新型消费模式加快发展,艾媒咨询数据显示,中 国网民网购的商品类别中,洗护用品的购买比例最高达到了 40.8%。国产新锐品牌如阿道夫, 利用卫视综艺冠名,宣传产品功能效果,借助流量红利,扩大品牌影响力。

以“香氛洗发”和 “防脱养护”为卖点的产品,销售量增速较高。头发护理市场中洗发水依然 是核心的品类,2017-2018 年洗发水在整体头发护理中的销售份额均在 46%以上。 2018 年香氛洗发水销售额同比增长 26.7%,增幅高于线上洗发水以及线上洗护发整体。 “香氛洗 发”和“防脱养护”有望成为头发个护市场新的机会点。消费者对国产品牌丹姿丝维丽和滋源的 “香氛洗发水”整体喜爱度较高,在防脱方向对阿道夫的品牌认知度更好。

身体护理品类发展迅速,中档价位国产品牌表现最佳。目前线上身体护理产品中,产地中国的产 品销售额占比超过五成,其中新锐线和大众线的产品占比超过六成。从价位段分布看,大众(20 元以下和 20-40 元)和中档(40-60,60-100 和 100-200 元)贡献了九成左右的销售额,中档价格段 的增速领先于高档和大众价位段。目前身体护理品类消费者女性超过男性,年龄集中在 85 后、90后和 95 后,二线和三线城市贡献了接近六成的销售额,上线城市(一线,二线和三线)的销售额增速卓越。

2.2.3. 消毒除菌深入人心,个人清洁护理市场前景广阔

受疫情影响,消费者自我清洁意识提高,洗手液大有替代香皂市场的可能。新型冠状病毒的 提升了消费者人卫生意识,更推动了消费者对于消毒清洁产品的购买量,尤其是洗手液。据 弗若斯特沙利文统计调研数据,2015 年到 2019 年,我国洗手液市场零售总额持续增长,增 长至 27.21 亿元,年均复合增长率为 11%,并预计于 2021 年达到 46 亿元。

从产品品类上看,免洗洗手液在抑菌效果上优于传统洗手液,预计未来市场将进一步扩大。 从销售途径上看,线上渠道是洗手液销售的主要增长渠道。2015 年在线销售渠道占中国洗 手液行业的总零售额的比例为 13.8%,到 2019 年该比例上升至的 25.0%,复合年增长率 29.7%;并预计在 2024 年将达到 38.4%,在线零售额复合年增长率 35.8%。在各级市场分 布中,各线城市市场增长迅速,低线城市潜力最大。2015 年至 2019 年间,一线、二线及低 线城市洗手液产品的零售额复合年增长率分别为 7.1%、9.1%及 15.4%,预计至 2024 年趋 势将持续增长。

花露水包装升级,并推广新功效性产品,带动青年消费者的购物欲,市场消费额有上升空间。 中国花露水市场零售额从 2015 年的人民币 18 亿元上升至 2019 年的人民币 24 亿元,并预计将于 2024 年达到人民币 31 亿元。花露水产业当下的两大趋势 分别为:

(1)产品包装升级,由传统的玻璃瓶包装向喷雾包装转型。

(2)细分功能性产品研 发,如具备护肤、提神、抑制汗味等功效的产品。国产企业应顺应趋势,为用户提供更便捷 的体验,促使更多年轻人消费。

2.3. 一级市场:国货彩妆投融资事件多,头部品牌小众品牌齐飞

头部品牌在资本的推动下,小众品牌逐渐崭露头角。近年来一级市场的国货彩妆投融资事件 较多,国货彩妆的发展走上快车道。其中橘朵在 2 年间完成 4 次融资;珂拉琪母公司美尚股 份不到半年完成 2 轮融资;GirlCult 和 HEDONE 也在近 3 年间各完成 2 轮融资,表现亮眼。

护肤及美妆集团积极布局国货彩妆,以扩充品牌矩阵。2020 年完美日记收购了法国高端美妆品牌 Galénic 以扩展护肤版图,2019 年还收购眼线笔、睫毛膏优势品牌小奥汀;同年珀莱雅通过战略投 资将 2014 年创立的彩棠纳入旗下;2018 年丹姿集团通过全资收购老牌国货彩妆品牌色彩地带进 军彩妆市场。随着竞争和品牌分化日益加剧,品牌间的并购不可避免。